Geld ohne Wachstum?

Geld ohne Wachstum?

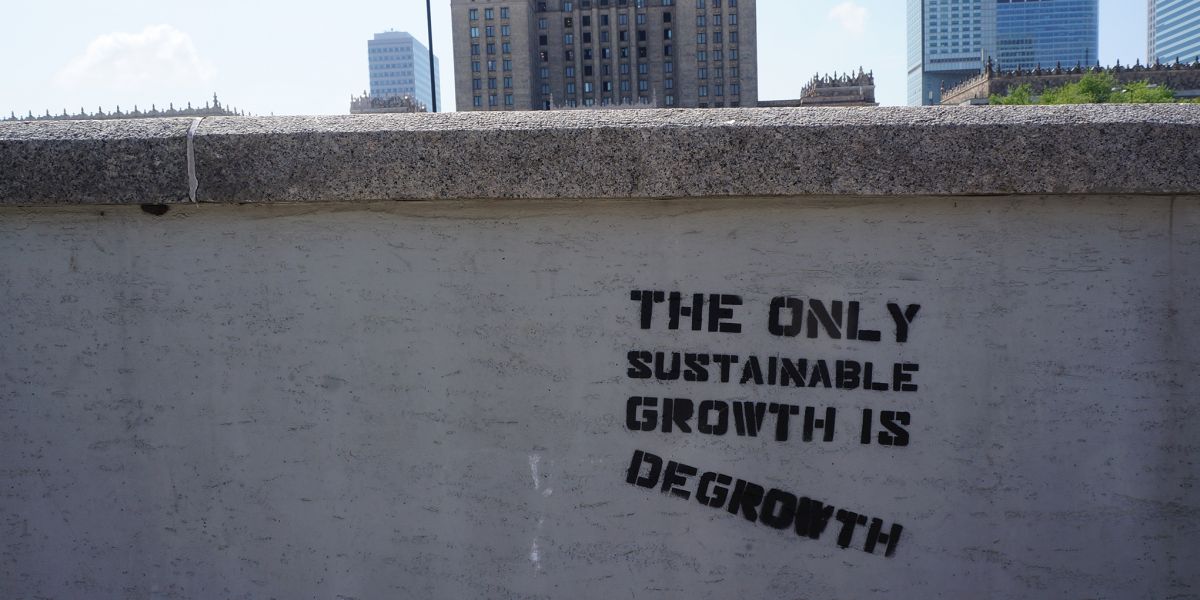

“Geld und Finanzsystem in einer Post-Wachstumsgesellschaft” war Thema eines Workshops zum Thema “Monetary and financial systems for a degrowth society: issues, proposals and strategies” im Rahmen der degrowth-Konferenz 2020 (dt. in etwa “Entwachstum”, “Wachstumsrücknahme”, “Post-Wachstum”). Akademie-Leiterin Christina Buczko nahm als Referentin teil.

Eine Momentaufnahme und die heutige Normalität im globalen Finanzgeschehen: Private Geschäftsbanken erzeugen durch die Vergabe von Krediten laufend neues Geld, und für diese Dienstleistung des Kredits verlangen sie Zinsen. Die Erfordernis, das geliehene Geld plus Zinsen begleichen zu müssen, zwingt Menschen und Unternehmen zur stetigen Erwirtschaftung neuer Profite und führt damit direkt in eine beständige Wachstumsspirale. Angesichts geringer Wachstumsraten der Realwirtschaft in den letzten Jahren verlagerte sich das Wachstum zunehmend auf die Finanzmärkte und in den Bereich der spekulativen Finanzgeschäfte. Aus unserer Sicht ist die Frage, wie Geld geschöpft, sprich laufend erzeugt – und auch wieder vernichtet – wird, vorerst zweitrangig. Zentral ist hingegen, wofür dieses Geld verwendet wird, wohin es fließt.

Welche Rolle geben wir dem Geld?

Historisch war Geld von Beginn an ursächlich mit der Vergabe von Krediten verknüpft. Heute verleiht Geld im Allgemeinen Macht und bestimmt weitestgehend den sozialen Status einer Person in der Gesellschaft, zumindest besteht darüber ein breiter – wenn auch unbewusster – gesellschaftlicher Konsens. Louison Cahen-Fourot, Assistenzprofessor am Institut für Ecological Economics an der Wirtschaftsuniversität Wien, wies in seiner Präsentation auf eine Analyse Polanyis hin, die bereits aus den 1940er Jahren stammt. Polanyi untersuchte Geld als fiktive Ware mit dem Zins als seinem Preis. “[…] der Zins ist der Preis für die Geldnutzung und bildet das Einkommen jener, die in der Lage sind, Geld zur Verfügung zu stellen.” (Karl Polanyi [1944] 1978: The Great Transformation, S.103)

Sieht man Geld jedoch als das soziale Konstrukt, das es ist, und das einzig auf Vertrauen beruht, kann es viele verschiedene Funktionen erfüllen: Neben der Regelung von Tauschbeziehungen zählen dazu die Wertaufbewahrung, die Regelung und Begleichung von Schulden sowie die Funktion als Verrechnungseinheit. Die Bedeutung von Geld ist nicht naturgegeben, sondern hängt davon ab, was wir als Menschen, als Gesellschaft daraus machen. Geld hat heute Warencharakter und ist – siehe oben – zwingend an Gewinnstreben gekoppelt. Um hier eine Umgestaltung in die Wege leiten und Geld wieder zum Mittel (statt zum Zweck des Wirtschaftens) zu machen, bräuchte es in erster Linie eine Demokratisierung des Geldsystems.

Wohin geht die Entwicklung?

Dem Bankensektor steht in den nächsten Jahren ein tiefgreifender Umbruch bevor. Aufgrund geringerer Gewinnmargen im traditionellen Bankengeschäft versuchen Banken ihre Kosten laufend zu reduzieren. Das vermehrte Auftreten neuer Finanzdienstleister*innen, so genannter FinTechs, zwingt Banken zu vermehrter Digitalisierung. Transaktionskosten werden auf diese Weise reduziert, Kreditentscheidungen werden künftig verstärkt auf Algorithmen basieren. Auch die großen Internetkonzerne wie Facebook, Apple, Amazon und Alphabet drängen ins Geschäft mit Zahlungsdienstleistungen. Libra, ApplePay und GooglePay stehen bereits in den Startlöchern. Diese Unternehmen verfügen gegenüber traditionellen Banken über einen gewaltigen Vorteil: jenen der bereits vorhandenen Kund*innendaten, welche ihnen das Anbieten maßgeschneiderter Dienste erleichtert. Hinter diesen Unternehmen stehen ihrerseits große Finanzinvestoren. Im Fall von Amazon etwa sind hinter Jeff Bezos die Vermögensverwalter Vanguard und BlackRock die nächstgrößten Anteilseigner.

Diese Finanzkonzerne sind auch in einem weiteren großen Zukunftsmarkt, der kapitalmarktgedeckte Pensionsvorsorge, aktiv, die politisch bereits seit Jahren befördert wird [1]. Und sie gehören aktuell zu den großen Gewinnern des Covid 19-bedingten Wirtschaftseinbruchs. Bereits heute sind sie mächtiger als einzelne Staaten. Der weltgrößte Vermögensverwalter BlackRock bewegt alleine rund sechs Billionen US-Dollar im Jahr. Das österreichische BIP betrug im Vergleich dazu im Vorjahr knapp unter 400 Mrd. Euro.

Demokratische Banken, community building und Geld fürs Gemeinwohl nutzen!

Worin bestehen nun die Lösungen? Gegenwärtig unterliegt unser Geldsystem keinerlei demokratischer Mitbestimmung. Die Positionen in den entscheidenden Institutionen, auch auf der öffentlichen Seite, wie die staatlichen Nationalbanken oder die Europäische Zentralbank, werden von Regierungen besetzt. Demokratisierung wäre daher das grundsätzlichste und oberste Gebot der Stunde. Zudem steht die heutige Logik der Kreditvergabe langfristigen, nachhaltigen Investitionen entgegen. Private Geschäftsbanken und deren Anteilseigner*innen sind vorrangig an kurzfristigen Profiten interessiert. Diese Profite werden wiederum vermehrt an internationalen Finanzmärkten generiert. Gemeinwohlorientiertes Wirtschaften erfordert demgegenüber langfristige, strategische Planung und stellt menschliches Wohlergehen und nicht stetiges Wirtschaftswachstum ins Zentrum. Unmittelbar könnten Staaten und gewählte Parlamente rasch Maßnahmen setzen, um das Geld- und Finanzsystem in den Dienst des Gemeinwohls zu stellen. Dazu zählen eine verbesserte Regulierung des Bankensektors und gesetzliche Größenbegrenzungen für Banken, um weitere Konzentrationsprozesse im Bankensektor zu verhindern, sowie Verbote von Leerverkäufen [2] und Derivaten, die heute großteils Spekulationszwecken dienen. Auf diese Weise können Banken darin unterstützt werden, sich wieder auf ihr traditionelles Kerngeschäft zu reduzieren und durch langfristige Investitionen nachhaltige regionale Entwicklung ermöglichen. Dies könnte dazu beitragen, den Warencharakter des Geld zu brechen, und Geld zu einem Mittel im Dienste des Gemeinwohls zu machen.

[1] Im Unterscheid zum Umlageverfahren sind kapitalmarktgedeckte Pensionssysteme abhängig von Finanzinvestitionen und Dividenden – und damit von Wachstumsraten an den Finanzmärkten.

[2] Leerverkäufe waren im Zuge der Finanzkrise ab 2007 sowie erneut in den letzten Monaten dieses Jahres in verschiedenen Ländern befristet verboten worden. Die Europäische Wertpapier- und Marktaufsichtsbehörde (ESMA) verfügt bereits seit 2012 über die Befugnis, Leerverkäufe innerhalb der Europäischen Union zu regulieren oder zu verbieten, hat diese bis dato jedoch nicht genutzt.